不動産投資とは、マンションやアパート等の購入した不動産を第三者に貸し出して家賃収入を得たり、物件の売却益を得る仕組みの投資です。物件価格の高さや管理の難しさのイメージから、一般の方が参入しにくい印象を持っていると思います。実は20代でも購入できるくらい、環境や仕組みが作られています。今回は不動産投資についての基本的な仕組みや魅力、始め方について解説します。

不動産投資の概要

利益が出る仕組み

【家賃収入(インカムゲイン)】

不動産を所有すると、毎月借り手から家賃が支払われます。これに毎月の管理費やローンなどを差し引いた金額がオーナーの収益となります。ローンの支払いが終わった後は、毎月大きな収入が見込めます。

【売買益(キャピタルゲイン)】

売買益とは、不動産を売却することで得られる投資です。不動産の損益分岐点を上回ると利益が出ます。但し、不動産の所有期間が5年以内で売却した場合、短期譲渡所得となり、5年を超えて売却する際の長期譲渡所得の税率の約2倍となりますので気を付けましょう。

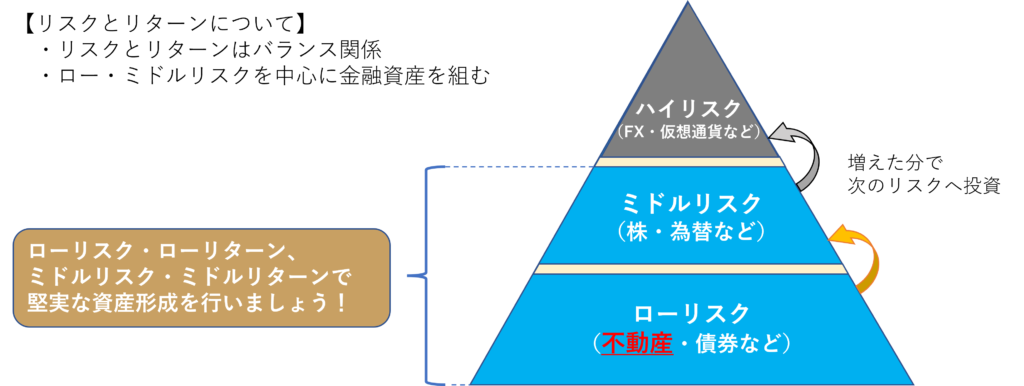

不動産投資のリスク許容度

不動産投資は投資額が大きいのでリスク大と考えがちですが、ローリスク・ローリターンです。理由は、家賃収入というキャッシュフローが安定しているからです。家賃は株のように日々変動することはなく、エリアごとに家賃相場が分かるため、未来の収入を予測しやすいです。このように安定している反面、ローンの返済で家賃の大半を持っていかれるので、リターンも少ないです。

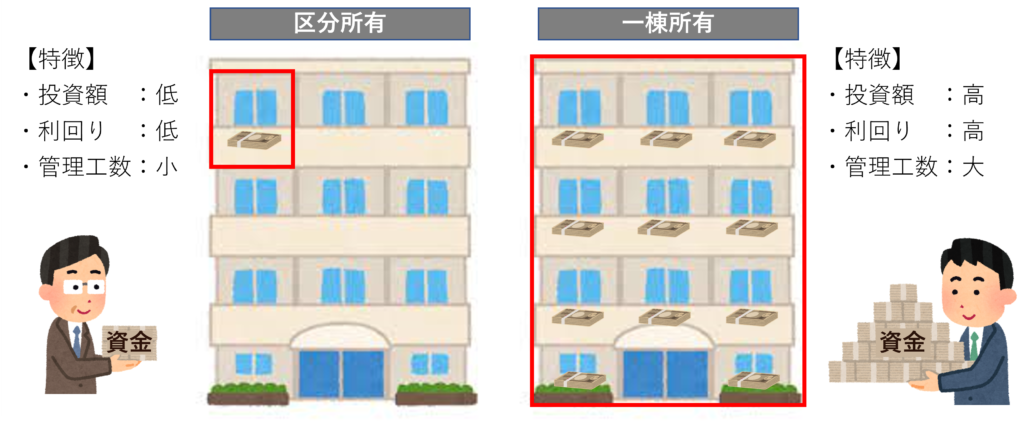

不動産投資の種類

そして、不動産投資は大きく「一棟投資」と「区分投資」の2種類に分けることができます。

【一棟投資】

一棟投資は、アパートやマンション等の建物を全体を購入して貸し出す投資です。投資額はかなり高くなりますが、その分利回りが良くなります。

【区分投資】

区分投資は、マンションの一室など一部を購入して貸し出す投資です。一棟投資と比べると一室で済むため、少ない投資額始めることができ、管理工数も少ないです。その分利回りが少なくなります。

不動産投資の魅力

レバレッジ効果を活かせる

レバレッジとは「てこの原理」という意味で、不動産投資では小さい資金で高額な不動産を取得できます。例えば、自己資金500万円で不動産投資すると500万円の物件しか購入できませんが、投資ローンを利用(金利2%で2,500万円借入)して3,000万円までの不動産を購入した場合、同じ利回り6%でも100万円の差がでます。投資ローンの負担が多く見えがちですが、入居者からの家賃でローン返済することで、自身の出費は0円になります。これがレバレッジ効果の魅力です。

インフレーションの影響を受けにくい

インフレーションの際、現金を持ち続けると通貨の価値が下がりますが、不動産は「物」に価値がありますので、インフレーションの影響を受けにくいです。また、不動産投資ローンによる借金もインフレーションの際、お金の価値の下落に伴い、借金の実質的な価値も下がります。

節税効果がある

不動産投資は節税することが可能です。理由は「減価償却」と呼ばれる仕組みが関係しております。

減価償却とは、固定資産(不動産)を使用できる年数(耐用年数)に応じて分割して費用計上する会計手続きのことを指します。現金の出費が伴わない経費と捉えていただけたらと思います。

節税できる仕組みの詳細は以下の記事で紹介しておりますのでご参照ください。

生命保険(死亡保険)

不動産投資でローンを組むメリットは、レバレッジ効果以外に保険効果もあります。ローンを組む際に団体信用生命保険に加入することができます。住宅ローンを組んでいる人も加入していると思います。これに加入すると、ローン返済期間中にもし加入者が死亡したり高度障害状態になってしまった場合、自動的に借入が0円になります。残された家族は、不動産を所有し続けて家賃収入を得るか、物件を売却して売却益を得ることができます。

相続税対策

相続の際、現金と同価値の不動産で比べると、不動産の方が節税につながる可能性が高いです。理由は、不動産は売却した場合の価格(時価)より低い相続税評価額がつけられるという評価方法が法律で採用されているためです。そのため、現金で相続したときに比べて課税される金額が下がります。

不動産投資で気を付ける事

空室リスク

入居者がいる間は家賃収入が見込めますが、空室時にはその家賃収入が入らなくなります。その為、利便性の高い中心都市や、知名度の高いエリアにある物件を選定し、空室リスクを減らしましょう。

また、空室リスクの補填として、所有物件を不動産管理会社に管理してもらい、空室であっても毎月定額の家賃保証を受けられるサブリース契約があります。サブリース契約は保証率や契約内容など会社によって変わりますのでご注意ください。サブリースを受けられる物件=管理会社の目線でも入居者需要が見込めるという考え方もできます。

金利変動リスク

不動産投資ローンを変動金利で組んでいる場合、金利上昇が起きると、それに伴い返済金額の負担が大きくなります。その為、最初からレバレッジ全開で大きな利益を狙わず、自分の余裕資金が残るくらいの物件から始めることが重要です。余裕資金があることで金利変動の際も柔軟に対応することができます。

【金利上昇リスクへの対策(参考)】

- 繰り上げ返済

- 固定金利へ変更

- ローンの借り換え

- 物件の売却

ランニングコスト

不動産は購入後に、管理費、修繕積立金などのランニングコストがかかります。ランニングコストをなるべく抑えるには、手数料などの条件の良い管理会社を選定することが必要です。また、これらの費用はローン返済の元金を除き経費計上できます。

【主なランニングコスト一覧】

- 固定資産税

- 都市計画税

- 管理委託手数料

- 管理費(管理委託費)

- 修繕積立金

- 修繕費

- ローン返済元金(経費にならない)

- ローン金利

- 保険料(火災、地震保険など)

- 広告費(入居者募集の為)

情報の取捨選択

結論を先に言いますと、インターネットで情報収集する際、複数調べた上で自分に適した不動産投資手法を見つけることをおすすめします。

不動産投資には「一棟 or 区分」、「中古 or 新築」など複数の手法があり、その人の目的や属性に適した投資手法が存在します。その為、1つのサイトでおすすめしている手法は自分にとって適していない可能性があります。特に気を付けていただきたいのが参入者の機会を損なうような否定する発言や文言は真に受けないようにしましょう。

例えばYouTubeで「新築は成功しない」、「ワンルームマンションは失敗する」と発言をしている方がいます。失敗している人は確かにいますが、成功している方もたくさんいます。なのに断言する理由としては、裏に戦略があるからだと考えられます(下表)。

不動産投資も金融商品ですので、情報の波に翻弄されないようしっかりと勉強し、自分に適した不動産投資手法を見つけましょう。

| 発言内容 | 発言の思惑・真意(※推察) |

| 新築は成功しない | ・新築物件の成功事例を知らない。 ・既に新築投資をしている人に損切りさせて安く売らせたい。 ・中古物件の参入者を増やしたい(あわよくば自分の持ち物件を買わせたい)。 |

| ワンルームマンションは 成功しない | ・ワンルームマンションの成功事例を知らない。 ・一棟物件の参入者を増やしたい(あわよくば 〃 )。 |

| 一棟投資は失敗する | ・一棟投資の成功事例を知らない。 ・ワンルームマンションの参入者を増やしたい(あわよくば 〃 )。 |

不動産投資の始め方

不動産物件の購入の主な流れは以下になります。まずは前述の範囲などを含めた基礎的な勉強から始めましょう。また、購入するまでの詳細は以下の記事にも記載してますのでご参照ください。

- 不動産投資の勉強をする

- 自分に適した条件を明確にする

- 物件の相場感を知る

- 不動産会社に問い合わせる

- 不動産会社の担当者と打合せする

- 紹介物件を精査する

- 物件購入の申し込みする

- ローンの審査を受ける

まとめ

今回は不動産投資についての基本的な仕組みや魅力、始め方について解説しました、インフレーションが加速している昨今では、不動産投資の魅力がより大きくなっていると思います。興味のある方は、是非初めていただけたらと思います。