国による老後2000万円問題の話から資産形成を勧める動きが顕著になってきております。資産形成が必要な理由の1つに老後の生活費の確保があります。

中には資産運用≒損するイメージから「預金して老後資金を用意すれば大丈夫」と考える人もいると思います。しかし、預金し続けると知らず知らずのうちに資産が減ってしまう「インフレ負け」に陥ってしまいます。

今回は資産運用が必要な理由を預金のリスクから解説していきます。

預金リスク① ~インフレーション~

日銀の金融緩和政策により、超低金利が継続している日本では、銀行(ネット銀行含む)の普通預金の金利が最大で0.2%{auじぶん銀行、あおぞら銀行(bank支店)}となっており、老後資金などの将来の資金を準備するためには、預金だけでは難しい状況となります。さらに追い打ちになっているのが、日銀が掲げている「2%の物価上昇目標」であり、毎年インフレーションが進んでいます。その為、預金金利よりも物価上昇の方が約10倍ほど上回るので、このまま預金を続けると実質的にお金の価値が下がり続けてしまいます。このことを「インフレ負け」と言われています。このインフレーションに対抗して自分の資産を守るためには、年2%以上でお金を増やさなければなりません。

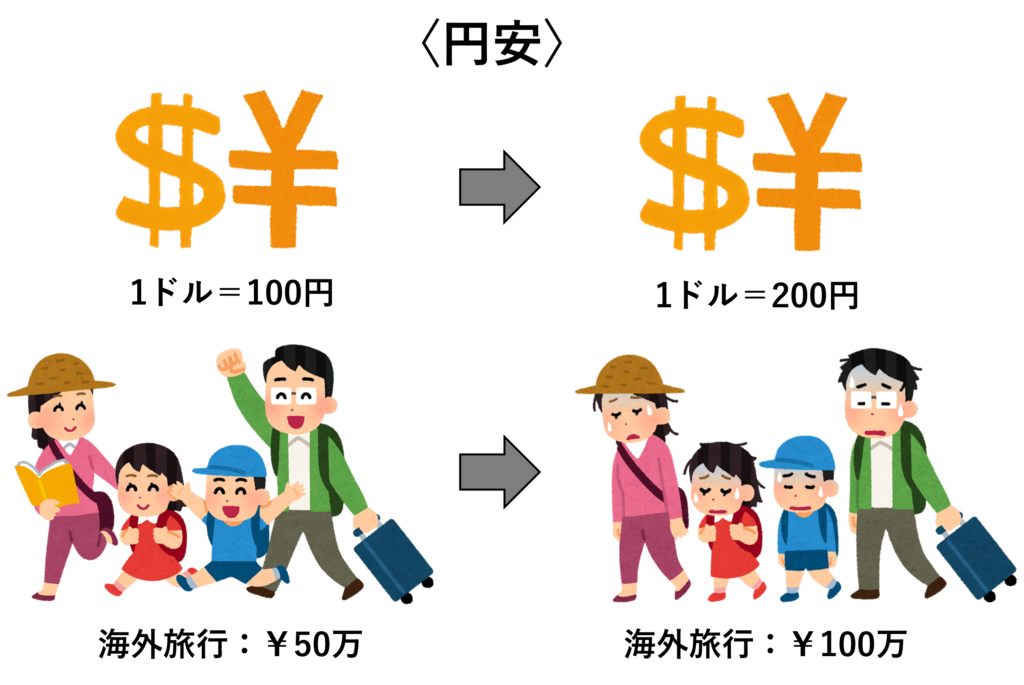

預金リスク① ~円安~

日銀の金融緩和政策は円安を助長する政策となっており、インフレーションの原因となっております。円安を簡単に説明しますと、1ドル100円が1ドル200円になった場合、1ドルを購入するのに100円で良かった所を200円必要になる事です。円安になると多くを輸入に頼っている日本では大きな影響を受けてしまい物価高(インフレーション)を起こす要因となっております。このような状況の中で自分の資産を守りきるには、日本円以外の資産を持たないといけません。

資産形成でリスクヘッジ

前述でインフレーションと円安について説明しましたが、それらを対策する方法として以下が挙げられます。ただ資産減を対策するだけでなく保有するとお金が増えるものを紹介します。

株式投資

株とは会社が事業を行う為に資金を調達する手段として発行されたものです。株式を購入すると、企業はその資金を事業に使うことができます。その代わりにお金を出してくれた投資家に対して「配当金」や「株主優待」として還元してくれます。株にも価値(株価)があり、業績や経済状況により変動します。インフレーションで業績が良くなる会社に投資することで、株の価値の向上が期待できます。

【収益源】

- 株の売買益

- 配当金

- 株主優待

※株の売買には証券会社の口座が必要です。

不動産投資

不動産投資はマンションを購入し、他人に貸すことで家賃収入を得ることです。土地と建物の実物資産を保有するため、インフレーションや円相場の影響を受けにくい投資となります。不動産投資を始める場合は良い物件の判断ができるようになるためにも勉強してから始めることをお勧めします。本サイトでは、不動産投資の記事も紹介しておりますので、ご参照ください。

【収益源】

- 家賃収入

- 売却益

- 節税

外貨預金

インフレーションや円安の変動を回避するには、外貨預金として資産を持つという手もあります。一番シンプルな方法として両建てという日本円とドルを半分ずつ持つ方法があります。両建てすると円高・円安関係なく資産価値が変わらなくなるため、安全に資産を守ることができます。しかし、株式投資、不動産投資に比べて参入ハードルが低い分、得られる収入も低くなるため、お金を増やしたい人にとっては外貨預金一本では物足りないかもしれません。理想を言うと、外国の口座(外貨)を活用して運用する(お金を増やす)のが望ましいです。こちらに関しては別途紹介したいと思います。

【収益源】

- 為替差益

- 金利収入

投資信託を活用しよう!

資産形成の手段に株式投資、不動産、外貨債券の3つを紹介しましたが、全てをいきなり始めるのは気持ち・資金的にすごくハードルが高いと思います。どれか1つを選んで始めるでも良いですが、投資初心者の方は、リスク分散効果の高い「投資信託を活用した積立投資」をおすすめしております。詳細は以下で紹介しておりますので、ご参照いただけますと幸いです。

まとめ

資産運用が重要な理由は老後の資金作りだけではなく、円安・インフレーションから自分の資産を守るためにも必要となります。その対策として、株式投資、不動産投資、外貨預金などがあり、特に株式投資と不動産投資は、投資としての魅力がたくさんありますので、始めてみる価値は十分にあると思います。