iDeCoと新NISA、どちらを優先すべきか悩んでいる方は多いでしょう。「どっちが自分に合っているんだろう?」と感じている方もいるかもしれません。それぞれにメリット・デメリットがあり、どちらを選ぶべきかは個々のライフステージや投資目的によって異なります。

この記事では、iDeCoと新NISAの基本情報から始まり、各制度のメリット・デメリット、税制優遇の違い、運用リスクと対策、そして併用の可能性までを徹底解説します。また、具体的なケーススタディを通じて、あなたに最適な選択を導き出すためのポイントもお伝えします。

この記事を読み進めることで、iDeCoと新NISAの違いや特徴が明確になり、どちらを優先すべきかが分かるでしょう。資産運用の一歩を踏み出すための参考にしてください。

iDeCoと新NISAとは?基本情報を理解しよう

iDeCo(個人型確定拠出年金)と新NISA(少額投資非課税制度)は、どちらも税制優遇のある資産運用制度です。2024年から旧NISAとつみたてNISAは廃止され、新NISAの「成長投資枠」と「積立投資枠」に統合されました。これにより、投資の選択肢が広がり、より柔軟な資産運用が可能になっています。それぞれの制度について詳しく理解することで、自分に最適な投資方法を見つけましょう。

iDeCoの基本概要

iDeCoは、個人が自分で積み立てて運用する年金制度です。毎月一定額を拠出し、その資金を投資信託や保険商品などで運用します。iDeCoの最大の特徴は、拠出金が全額所得控除の対象となることです。これにより、節税効果が期待でき、老後の資産形成を効率的に行うことができます。また、運用益も非課税で再投資されるため、複利効果を最大限に活かせます。ただし、60歳まで引き出しができない点には注意が必要です。iDeCoは、老後資金を計画的に積み立てたい人にとって非常に有効な制度です。投資商品や運用方法を選ぶ際には、自分のリスク許容度や将来のライフプランに合わせて検討することが重要です。

新NISAの基本概要

新NISAは、2024年から導入された新しい非課税制度で、「成長投資枠」と「積立投資枠」の2つの枠組みがあります。成長投資枠では個別株式やETFへの投資が可能で、年間240万円まで投資できます。積立投資枠では、金融庁の基準を満たした投資信託・ETFの定期的な積立投資が非課税となり、年間120万円まで投資可能です。この二つの枠を組み合わせることで、投資の幅が広がり、短期的な利益を追求するだけでなく、長期的な資産形成も目指せます。新NISAは、投資初心者から上級者まで幅広く利用できる制度であり、自分の投資目的やリスク許容度に応じて、成長投資枠と積立投資枠を適切に使い分けることがポイントです。

iDeCoと新NISAのメリット・デメリット

iDeCoと新NISAには、それぞれ独自のメリットとデメリットがあります。自分に合った制度を選ぶためには、これらの特徴を理解することが重要です。以下では、iDeCoと新NISAのメリットとデメリットについて詳しく見ていきましょう。

| iDeCo | 新NISA(積立投資) | |

| 税制優遇①【購入時】 | 掛け金が所得控除 | 無し |

| 税制優遇②【運用益】 | 非課税 | 非課税 |

| 税制優遇③【資金受取】 | 元本含め原則課税 (退職所得控除、公的年金等控除有) | 非課税 |

| 加入条件 | 20歳以上65歳未満の国民年金被保険者 | 満20歳以上の国内居住者 |

| 運用期間 | 20~65歳 | 無制限 |

| 年間非課税投資額 | 14.4~81.6万円 | 120万円(保有上限1,800万円) |

| 毎月最低積立額 | 5,000円~ | 100円~ |

| 取扱商品 | 定期預金・保険・投資信託 | 金融庁の基準を満たした投資信託・ETF |

| 加入(移換)手数料 | 2,829円(初回) | 無料 |

| 口座管理手数料 | 171円~(毎月) | 無料 |

| 資金引出し | 原則60歳まで不可 | 可能 |

| 資金引出し手数料 | 440円(1振込毎) | 無料 |

iDeCoのメリット

iDeCoのメリットは節税効果が高い事です。特に掛け金が所得控除される部分については大きなメリットです。将来の資産作りをしながら節税で得た資金を若い内しかできないことに使うといった考え方ができます。

- 運用益が非課税(税金20.315%が無し)

- 掛け金が所得控除(所得税・住民税軽減)

- 受取時に税制優遇(一定額を超えると課税)

掛金の上限は下表のように、働き方や会社の制度によって変わります。

経費計上できない会社員にとってiDeCoは数少ない節税手段となります。

| 自営業 | 専業主婦(主夫) | 会社員 | 公務員 |

| 81.6万円 | 27.6万円 | 14.4~27.6万円 | 14.4万円 |

iDeCoのデメリット

節税の恩恵が受けれる反面、下記4点のデメリットが挙げられます。

手数料や維持費がかかる

前述の比較表から手数料部分を抜粋したものが下表になります。口座管理手数料は毎月かかりますので、171円(運営管理手数料:0円)の金融機関を選びましょう。

| 手数料一覧 | 金額(税込み) | 内訳 |

| 加入又は移換(初回) | 2,829円 | |

| 口座管理手数料(月額) | 171円~ | ・国民年金基金連合会:105円 ・信託銀行:66円 ・運営管理手数料:0円~ (金融機関毎に異なる) |

| 資金引出し手数料(1振込毎) | 440円 |

手数料負けする場合がある

手数料負けとは手数料が運用利益より上回ることです。以下3点が手数料負けの可能性を高くします。例として口座管理手数料171円(最低額)で毎月5,000円拠出した場合、年間の手数料負担率は3.42%になりますので、3.42%以上の運用利益を出さないと手数料負けとなります。

- 元本確保型商品(定期預金、保険)のみで運用

- 毎月最低金額の5,000円で拠出

- 口座管理手数料が高い金融機関で運用

所得が低いと節税効果を活かしにくい

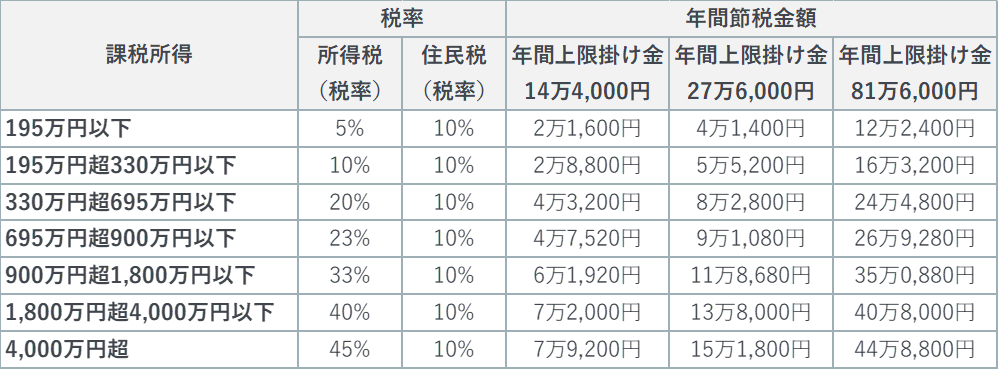

iDeCoの最大のメリットである掛け金の所得控除(節税)ですが、同じ掛け金でも所得の差で節税額が変わります。下表の通り高所得者ほど節税の恩恵を受けれることになります。つまり、所得がない専業主婦(主夫)は所得控除の恩恵を受けにくいことが分かります。また、経費などの他の控除でそもそも所得税・住民税が少ない方も、節税の恩恵を受けにくくなります。

資金受取時に課税される可能性あり

iDeCoの資金受取時には、「退職所得控除」または「公的年金等控除」を利用することができ、税金が抑えられます。しかし、どちらもを一定額を超えると課税されるので、出口戦略をしっかりと立てておきましょう。

・退職所得控除

同じ年に退職金を受け取る場合、iDeCoの分と合算されますので、課税されるリスクが高くなります。

| 勤続年数 | 退職所得控除 |

|---|---|

| 20年以下 | 40万円×勤続年数(80万円未満の場合は80万円) |

| 20年超 | 800万円+70万円×(勤続年数ー20年) |

・公的年金等控除

65歳未満であれば年間で70万円まで、65歳以上は年間120万円までが非課税の対象となります。こちらも非課税枠を超えると、超えた金額に対して課税されます。

新NISA(積立投資枠)のメリット

無制限の期間で運用益が非課税

年間120万円を無制限で投資ができ、その運用益にかかる税金が非課税になります(上限1,800万円)。

少額から始められる

積立を100円~始めることができます。限度額以内なら途中で積立額の変更も可能ですので、無理のない金額で始めてみて、資金に余裕ができたら金額を増やすやり方もできます。

いつでも売却可

積み立てた投資信託をいつでも自分のタイミングで引出す(売却)することも可能です。ご自身のタイミングに合わせて住宅資金、教育資金などのライフイベント資金として活用することもできます。

資金受取時も非課税

つみたてNISA期間内であればどれだけ運用益が出ても、③で売却して自分の銀行口座へ送金するまでに税金がかかりません。

デメリット

つみたてNISAの場合、致命的なデメリットと言えるものがなく、強いて言うなら以下の2点といったところです。

選べる金融商品が限定されている

金融庁の厳しい条件をクリアした投資信託・ETFのみです。国内外の個別株式やREIT(不動産投資信託)などへ投資を考えている場合は、つみたてNISAではなく一般NISAを選ぶ必要があります。

損失が出た際に税制上の恩恵を受けられない

通常の特定口座・一般口座で保有した商品の損失は、損益通算や繰越控除ができますが、つみたてNISAの口座で発生した損失は、税制上の恩恵はありません。

iDeCoと新NISAの税制優遇の違い

iDeCoと新NISAの税制優遇には重要な違いがあります。それぞれの制度の特徴を理解し、自分に最適な制度を選ぶために、以下の表で比較します。iDeCoは主に所得控除による節税効果が大きく、長期的な資産形成に向いています。一方、新NISAは運用益が非課税で、短期的な投資にも対応できる柔軟な制度です。具体的な税制優遇の違いについて、詳細に見ていきましょう。

| iDeCo | 新NISA(積立投資) | |

| 税制優遇①【購入時】 | 掛け金が所得控除 | なし |

| 税制優遇②【運用益】 | 非課税 | 非課税 |

| 税制優遇③【資金受取】 | 元本含め原則課税 (退職所得控除、公的年金等控除有) | 非課税 |

iDeCoの税制優遇

iDeCoの最大の魅力は、拠出金が全額所得控除の対象となることです。これにより、毎年の所得税と住民税が軽減されます。また、運用益も非課税で再投資されるため、長期的に見て大きな節税効果が期待できます。さらに、受取時には一定額まで非課税になる退職所得控除や公的年金等控除が適用されます。iDeCoは、長期的な資産形成と節税を目的とした個人にとって非常に有利な制度です。

新NISAの税制優遇

新NISAでは、投資による運用益が非課税となります。成長投資枠と積立投資枠の双方で得られる利益が非課税となり、これにより投資効率が向上します。成長投資枠は年間240万円、積立投資枠は年間120万円まで投資可能で、非課税期間は無制限です。非課税期間終了後は課税口座に移行するか、再度新NISA枠を利用することができます。税制優遇の面で見ると、短期間での利益確定がしやすい投資商品に適しています。

iDeCoと新NISAの運用リスクと対策

iDeCoと新NISAの運用には、それぞれ固有のリスクがあります。投資を成功させるためには、これらのリスクを理解し、適切な対策を講じることが重要です。iDeCoは老後資金を確保するための長期的な投資であり、新NISAは成長投資枠と積立投資枠を併用することでリスクを分散できます。以下では、具体的なリスクとその対策について詳しく見ていきます。

iDeCoのリスク

iDeCoの主なリスクは、投資商品の価値が下落するリスクです。長期的な運用を前提としているため、短期的な市場変動に左右されやすいという特徴があります。例えば、株式や投資信託の価格が急落した場合、運用資産の評価額が大幅に減少する可能性があります。また、手数料が発生することもあり、運用益を減少させる要因となります。

これらのリスクを軽減するためには、分散投資が有効です。複数の資産クラスに投資することで、特定の投資商品の下落リスクを相殺できます。また、長期的な視点を持ち、短期的な市場変動に一喜一憂せず、計画的な運用を続けることが重要です。さらに、定期的な見直しを行い、ポートフォリオを最適化することもリスク軽減のポイントです。

新NISAのリスク

新NISAの主なリスクは、投資商品による損失リスクです。成長投資枠では個別株式やETFに投資できるため、これらの価格変動により大きな損失を被る可能性があります。また、非課税期間が5年と限定されているため、期間内に十分な利益を確定できない場合、課税口座に移行するリスクもあります。このリスクを軽減するためには、投資商品の選定が重要です。成長投資枠では、安定した業績を持つ企業の株式や、分散効果の高いETFを選ぶことでリスクを抑えられます。また、積立投資枠を併用することで、時間を分散し、購入時期のリスクを軽減するドルコスト平均法を活用できます。これにより、長期的に安定した運用を目指すことができます。

iDeCo・新NISA(積立投資)それぞれ向いている人

iDeCoに向いている人

- 毎月の掛け金が1万円以上(理想は上限)投資できる人

- 節税しながら老後資金を貯めたい人

- 自営業者で厚生年金に加入していない人

- 経費等の他の節税手段が無い(少ない)人

- 高所得者(昇給等で今後高所得になる可能性も含む)

新NISA(積立投資)に向いている人

iDeCoと新NISAは併用可能?その方法と注意点

iDeCoと新NISAは併用することが可能です。これにより、両制度のメリットを最大限に活かし、効果的な資産形成が期待できます。しかし、併用にはいくつかの注意点があります。まず、それぞれの制度の特徴や運用ルールを理解し、個々の投資目的に応じて最適な組み合わせを見つけることが重要です。また、併用することで管理が複雑になるため、計画的な運用が求められます。以下では、iDeCoと新NISAを併用するメリットとデメリットについて詳しく説明します。

iDeCoと新NISAの併用メリット

併用には以下のようなデメリットもあります。

- 多様な投資戦略:iDeCoでは老後資金の確保、新NISAでは短期・中期の資産形成が可能です。

- 税制優遇の最大化:iDeCoの所得控除、新NISAの運用益非課税の両方を享受できます。

- リスク分散:異なる投資商品や期間で分散投資ができるため、リスクを抑えることができます。

- 柔軟な資産運用:各制度の特性を活かし、ライフステージや投資目的に応じた運用が可能です。

iDeCoと新NISAの併用デメリット

併用には以下のようなデメリットもあります。

- 管理の煩雑さ:二つの制度を併用するため、管理や手続きが複雑になります。

- 手数料の負担:iDeCoには口座管理手数料がかかる場合があり、運用コストが増える可能性があります。

- 流動性の低下:iDeCoは60歳まで引き出しができないため、急な資金需要に対応しづらいです。

- リスク管理の難しさ:複数の投資先を管理するため、リスク管理が難しくなることがあります。

iDeCoと新NISAのどちらを優先するか決めるためのポイント

iDeCoと新NISAのどちらを優先するか決めるためには、個々のライフステージや投資目的に基づいた判断が必要です。それぞれの制度には独自のメリットとデメリットがあり、自分の目標に最も合った選択をすることが重要です。以下では、ライフステージや投資目的に応じた選び方のポイントを具体的に説明します。また、いくつかのケーススタディを通じて、どちらの制度が適しているかを明確にします。

ライフステージに応じた選び方

ライフステージに応じて、iDeCoと新NISAのどちらを優先するかが異なります。例えば、若い世代の方は新NISAを優先することで、比較的短期間での資産形成を目指すことができます。一方、中高年の方はiDeCoを優先し、老後資金の積み立てを効率的に行うことが適しています。具体的には、以下のように考えると良いでしょう:

- 20代~30代:新NISAを優先し、成長投資枠でリスクを取りつつ、積立投資枠で安定的な運用を目指す。

- 40代~50代:iDeCoを優先し、節税効果を活かしながら老後資金を計画的に積み立てる。

- 60代以上:既存の資産を保全しつつ、必要に応じて新NISAを利用して非課税の運用益を得る。

投資目的に応じた選び方

投資目的によっても、iDeCoと新NISAのどちらを優先するかが変わります。長期的な老後資金の確保を目指す場合はiDeCoが適していますが、中期的な資産増加や子供の教育資金を積み立てたい場合は新NISAが適しています。以下に具体的な投資目的別の選び方を示します:

- 老後資金の確保:iDeCoを優先し、所得控除を活かして長期的な資産形成を行う。

- 中期的な資産増加:新NISAを優先し、成長投資枠で株式やETFに投資しながら、積立投資枠で安定的な運用を目指す。

- 教育資金の積み立て:新NISAを利用し、非課税期間を活かして効率的に教育資金を積み立てる。

具体的なケーススタディ

具体的なケーススタディを通じて、どちらの制度が適しているかを見てみましょう。

- ケース1:20代独身会社員のAさん:Aさんはまだ若く、リスクを取って資産を増やしたいと考えています。Aさんの場合、新NISAの成長投資枠で株式に投資しながら、積立投資枠で安定的な運用を行うのが良い選択です。

- ケース2:40代子育て中のBさん:Bさんは子供の教育資金を確保しつつ、老後資金も積み立てたいと考えています。Bさんの場合、iDeCoで老後資金を効率的に積み立てながら、新NISAで教育資金を計画的に積み立てるのが適しています。

- ケース3:50代定年を控えたCさん:Cさんは老後の生活資金をしっかり確保したいと考えています。Cさんの場合、iDeCoを最大限活用し、節税効果を享受しつつ老後資金を確保するのが良い選択です。

まとめ

この記事では、iDeCoと新NISAの基本情報やメリット・デメリット、税制優遇の違い、運用リスクとその対策について詳しく解説しました。会社員の方は節税の手段が限られてくるので、iDeCoは数少ない節税手段となります。新NISAは、教育資金等のライフイベント用の資産構築に向いていると言えます。どちらにもメリットがあるので、資金に余裕のある方は両方始めても問題ないと思います。

自分のライフステージや投資目的を明確にし、iDeCoと新NISAのどちらが自分にとって最適かを考えましょう。必要に応じて専門家に相談し、計画的な資産運用を始めることが大切です。早めの準備が将来の安心につながります。